L’analyse financière n’est — en dépit des mythes véhicules par l’industrie — pas une science exacte : aucune formule magique ne peut déterminer la valeur exacte d’une action, ni la marge de sécurité de l’investisseur à l’achat de cette dernière.

Trois postulats de départ à toute entreprise de valorisation : (1) il vaut mieux être approximativement dans le vrai que précisément dans le faux; (2) chaque société est unique, et s’étudie au cas par cas; (3) il n’est permis de se baser que sur des faits tangibles et un raisonnement logique.

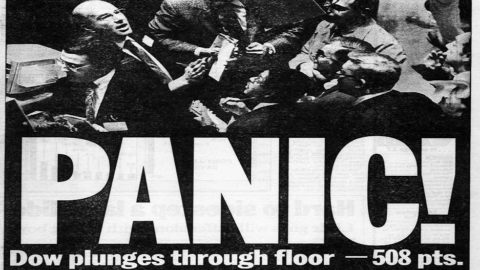

Si malgré ses efforts l’investisseur reste dans le flou, qu’il passe : distribuer son capital sans comprendre les dynamiques et développements auxquels il s’expose produira au mieux un résultat médiocre, au pire une perte sèche.

La marge de sécurité — le concept fondamental autour duquel s’articule la stratégie de l’investisseur intelligent — est définie par l’écart entre le prix payé pour acquérir l’actif et la valeur réelle (dite intrinsèque) de ce dernier. Fort logiquement, avec ses actions comme avec ses chaussettes, l’investisseur intelligent aime quand la marchandise de qualité est marquée à moitié prix.

Il existe plusieurs méthodes pour estimer la valeur intrinsèque d’une entreprise cotée. En voici quatre :

(1) Le calcul de la valeur de remplacement des actifs : une entreprise (un business) n’est qu’une addition d’actifs qui, mis bout en bout, sont supposés rapporter de l’argent (un rendement) aux actionnaires. Ainsi, si un concurrent décidait de se lancer dans la même activité que la dite entreprise, il devrait payer pour reproduire ces mêmes actifs — par exemple : construire une usine, recruter les ingénieurs, constituer des stocks de matières premières, etc.

Il s’agit ici de calculer le montant de ce paiement de départ. D’abord, ajuster la valeur comptable des actifs de manière pertinente : pour les actifs courants, on compte 100% du cash, puis on ajuste à la baisse plusieurs postes tels que les stocks (périssables) et les créances clients (de qualité variable) à la baisse.

Pour les immobilisations corporelles, on compte l’immobilier à 100%, et on applique un discount aux installations industrielles en fonction de la technicité de ces dernières — avec les dépréciations et les investissements requis pour mettre à jour des installations, une usine de micro-processeurs compte par exemple 120% de sa valeur comptable à reproduire, une usine de boite de conserve 20%, etc.

Si nécessaire, on identifie les participations qu’on revalorise par actualisation — car celles-ci peuvent être marquées à leur prix de revient d’il y a plusieurs années.

Cette première méthode est la plus fiable, mais il est parfois difficile de l’appliquer à une entreprise qui jouit d’un avantage concurrentiel : ce dernier a indubitablement une valeur puisqu’il crée de massives barrières à l’entrée, mais celle-ci n’est pas “comptablement” chiffrable.

Nous nous y essayons cependant avec l’exemple Intel.

(2) Le calcul de la valeur de la capacité bénéficiaire : applicable de manière fiable mais uniquement pour une entreprise ayant un (ou des) avantage(s) concurrentiel(s) bien identifié(s) — il s’agit ici de s’assurer que les profits seront effectivement maintenus dans le temps.

On procède par le calcul des cash-flows actualisés (en utilisant plusieurs hypothèses) ou, plus grossier sans nécessairement être moins efficace, en assignant un multiple raisonnable aux profits de l’entreprise — de 10 à 15 selon l’amplitude des avantages compétitifs et du potentiel de croissance.

Quelques catégories d’avantages concurrentiels : les économies d’échelle (Wal-Mart), les coûts de remplacement prohibitifs (Microsoft), les produits ou services addictifs (Philip Morris), les monopoles/oligopoles (Moody’s), ou encore les brevets qui confèrent une exclusivité sur un produit pendant une période de temps étendue (Sanofi ou Tessera Technologies).

Une entreprise disposant d’avantages compétitifs notables et qui s’échange à un multiple de dix fois les profits est (souvent) une affaire sensationnelle !

(3) Le calcul de la valeur de la croissance rentable : si elles sont capables de générer une croissance rentable (cf. de croître leur profits avec un retour sur investissement important) sur une période de temps étendue, certaines entreprises méritent qu’on paye une prime équitable pour les acquérir.

Se méfier toutefois de celles trop gourmandes en acquisitions : si ces dernières viennent effectivement gonfler les profits, elles peuvent aussi coûter plus cher qu’elles ne rapportent — payer un milliard une acquisition qui vient augmenter les profits de dix millions est absurde… et pourtant !

Dans les calculs, se cantonner à de raisonnables hypothèses de croissance — par exemple, 5% par an. La formule de Graham est alors toute trouvée pour estimer un multiple équitable : PE = 8,5 + 2 x taux de croissance. Pourquoi 8,5? Car c’est le multiple d’un rendement locatif deux fois égal à la moyenne historique du taux sans risque (6%).

Par exemple, si on estime que Microsoft peut croître de 5% par an, un multiple de valorisation “équitable” de l’action serait alors un PE de 8,5 + [2×5] = 18,5.

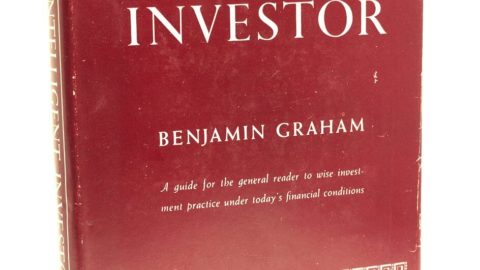

(4) Méthode de Benjamin Graham pour les actions d’entreprises qui n’ont pas d’obligations émises : cette méthode, un peu moins courante, fût elle aussi utilisée par Graham dans le passé. Elle ne fonctionne que pour les entreprises capitalisées uniquement en actions, sans dette obligataire.

Elle stipule que si la capitalisation boursière est inférieure à la quantité d’obligations qui pourraient être émises contre les actifs et les bénéfices de l’entreprise, une marge de sécurité est quantifiable. On trouve dans l’Investisseur Intelligent l’exemple de National Presto Industries. NPI avait une capitalisation boursière de $43 millions en 1972. Avec $16 millions de bénéfices avant impôts, la compagnie aurait aisément pu supporter une émission obligataire de $43 millions.

Au taux d’emprunt de l’époque (7%), ces 43 millions auraient été remboursés en trois ans. Pour mieux matérialiser la marge de sécurité d’une telle situation, supposons que les profits soient maintenus constants sur dix ans : l’entreprise encaisse$ 160 millions pré-taxes, soit environ $100 millions après impôts et paiement des intérêts à 7%, en empruntant seulement $43 millions!

La marge de sécurité est donc bien supérieure à 50% — et la configuration est encore plus optimale si l’entreprise croît ses profits.