Un investissement pour changer de vie !

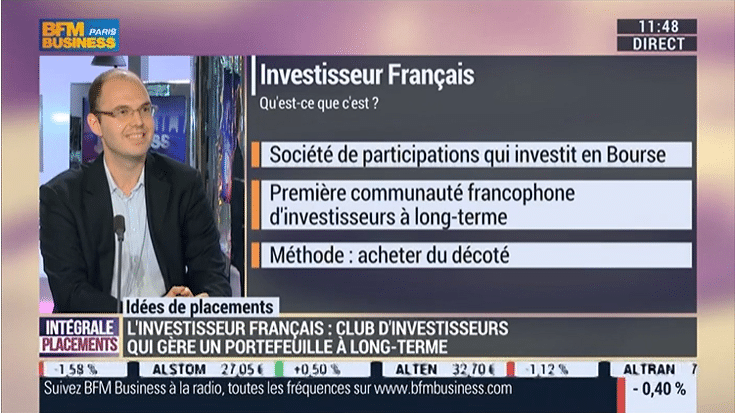

Découvrez le Club de l'Investisseur Français

-

Des financiers, nous en connaissons beaucoup. Mais des financiers qui performent et écrivent de façon aussi claire et argumentée, nous en connaissons beaucoup moins.

-

Je suis membre de l’Investisseur Français, ce n’est pas un secret !

-

J’ai rencontré ces chasseurs d’opportunités il y a cinq ans. Sur mon terrain aujourd’hui, vu la concurrence qu’ils me font, je préférerais qu’ils n’existent pas !

-

Des financiers, nous en connaissons beaucoup. Mais des financiers qui performent et écrivent de façon aussi claire et argumentée, nous en connaissons beaucoup moins.

-

Je suis membre de l’Investisseur Français, ce n’est pas un secret !

-

J’ai rencontré ces chasseurs d’opportunités il y a cinq ans. Sur mon terrain aujourd’hui, vu la concurrence qu’ils me font, je préférerais qu’ils n’existent pas !